Transactions Internationales : Quels sont les défis de conformité LCB-FT rencontrés par les institutions financières?

Les institutions financières sont confrontées à des défis complexes lorsqu’elles gèrent des transactions internationales. La conformité LCB-FT (Lutte Contre le Blanchiment de capitaux et le Financement du Terrorisme) est cruciale pour garantir l’intégrité du système financier mondial et éviter les sanctions réglementaires. Ce blog explore en détail les principaux défis de conformité LCB-FT auxquels sont confrontées les institutions financières dans le contexte des transactions internationales.

Importance de la conformité LCB-FT pour les transactions internationales

La conformité LCB-FT est essentielle pour prévenir et détecter les activités criminelles telles que le blanchiment d’argent et le financement du terrorisme. Les transactions internationales sont particulièrement vulnérables en raison de leur complexité et de la diversité des juridictions impliquées. Les institutions financières doivent s’assurer que leurs systèmes et procédures de conformité sont robustes et capables de détecter et de prévenir les activités suspectes à travers les frontières.

Règlementations et directives mondiales influençant la conformité LCB-FT

Divers cadres réglementaires et directives internationales encadrent les efforts de conformité LCB-FT des institutions financières. Parmi les plus influents figurent les recommandations du Groupe d’action financière (GAFI), les directives de l’Union européenne, notamment la 5e directive anti-blanchiment, et les régulations du Financial Crimes Enforcement Network (FinCEN) aux États-Unis.

Ces réglementations imposent des exigences strictes en matière de surveillance, de déclaration et de diligence raisonnable, et jouent un rôle clé dans l’harmonisation des normes de conformité à l’échelle mondiale.

Les implications des non-conformités dans un contexte global

Le non-respect des réglementations LCB-FT peut entraîner des répercussions sévères pour les institutions financières. Au-delà des amendes substantielles et des sanctions réglementaires, ces institutions peuvent subir des dommages réputationnels significatifs, une perte de confiance de la part des clients et des partenaires, et même des restrictions ou des interdictions d’opérer dans certaines juridictions. Ces conséquences mettent en lumière l’importance d’une conformité rigoureuse et proactive pour maintenir l’intégrité et la crédibilité des institutions financières sur la scène internationale.

Complexités des Transactions Internationales et Risques Associés

Les transactions internationales sont intrinsèquement complexes en raison de la multiplicité des parties prenantes, des juridictions et des réglementations. Cette complexité accroît les risques de non-conformité LCB-FT, nécessitant des systèmes de gestion des risques robustes et efficaces.

Parmi les facteurs qui contribuent à la complexité des transactions transfrontalières on peut citer :

- La multiplicité des intermédiaires financiers : Plusieurs banques et institutions financières peuvent être impliquées dans une seule transaction, ce qui rend difficile la traçabilité des fonds.

- L’utilisation de devises différentes : Les transactions impliquent souvent des conversions de devises, ajoutant une couche de complexité en raison des taux de change fluctuants.

- Les régulations variées : Chaque pays a ses propres régulations et exigences de conformité, créant un labyrinthe réglementaire pour les institutions financières.

- La nombre des étapes et entités : La diversité des étapes et des entités concernées complique la détection des transactions suspectes et la traçabilité des fonds.

- Les fuseaux horaires différents : Les opérations peuvent être effectuées à des moments différents, nécessitant une surveillance continue et en temps réel.

Les divers risques LCB-FT dans les transactions internationales

Les transactions internationales sont exposées à une multitude de risques LCB-FT, notamment :

- Blanchiment d’argent : L’intégration de fonds d’origine illégale dans le système financier pour les rendre apparemment légitimes.

- Financement du terrorisme : Transfert de fonds pour soutenir des activités terroristes.

- Fraudes transfrontalières : Activités frauduleuses qui exploitent les différences réglementaires et les lacunes dans les systèmes de surveillance.

- Évasions fiscales : Utilisation de transactions internationales pour éviter les obligations fiscales.

- Commerce illicite : Transactions liées au commerce de biens et services illégaux, tels que les drogues, les armes et les produits contrefaits.

- Contournement des sanctions : Tentatives de déjouer les sanctions économiques imposées par divers gouvernements.

Chacun de ces risques nécessite des approches spécifiques de surveillance et de gestion pour être efficacement atténués.

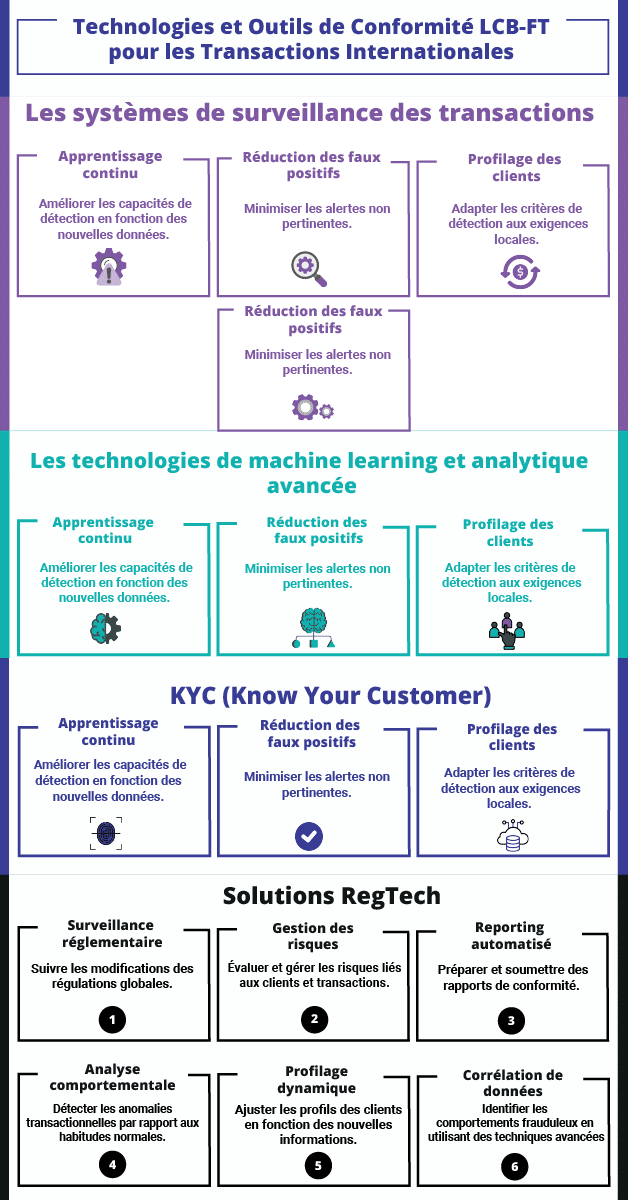

Technologies et Outils de Conformité LCB-FT pour les Transactions Internationales

Les institutions financières doivent utiliser des technologies avancées pour renforcer leur capacité à détecter et prévenir les activités suspectes liées au blanchiment d’argent et au financement du terrorisme dans les transactions internationales. Ces technologies sont essentielles pour gérer la complexité des transactions transfrontalières et garantir la conformité avec les régulations LCB-FT.

Les systèmes de surveillance des transactions

Les systèmes de surveillance des transactions (Transaction Monitoring Systems, TMS) permettent aux institutions financières de suivre et d’analyser les transactions en temps réel. Ces systèmes utilisent des algorithmes sophistiqués pour identifier les comportements anormaux et générer des alertes pour une investigation plus approfondie. Les fonctionnalités clés incluent :

- Détection d’anomalies : Identification des transactions inhabituelles basées sur des modèles de comportement prédéfinis.

- Analyse en temps réel : Surveillance continue des flux de transactions pour détecter les activités suspectes instantanément.

- Règles personnalisables : Configuration des critères de détection pour répondre aux exigences spécifiques de chaque juridiction et type de transaction.

- Rapports automatisés : Génération automatique de rapports de conformité pour les autorités réglementaires.

Les technologies de machine learning et analytique avancée

Les technologies de machine learning et d’analytique avancée sont de plus en plus utilisées pour analyser les transactions et identifier les schémas suspects. Ces systèmes peuvent :

- Assurer l’apprentissage continu : Améliorer leurs capacités de détection en apprenant à partir de données historiques et en s’adaptant aux nouvelles typologies de fraude.

- Réduire Les faux positifs : Utiliser des modèles prédictifs pour réduire les alertes non pertinentes, améliorant ainsi l’efficacité des enquêtes.

- Catégoriser les clients: Analyser les comportements transactionnels des clients pour identifier les risques spécifiques et ajuster les contrôles en conséquence.

Les solutions KYC et vérification d’identité

Les solutions KYC/ IDV sont essentielles pour vérifier l’identité des clients et évaluer les risques associés. Les technologies KYC incluent :

- Identification biométrique : Utilisation de la reconnaissance faciale et des empreintes digitales pour vérifier l’identité des clients de manière fiable.

- Vérification documentaire : Analyse automatisée des documents d’identité pour détecter les falsifications et les anomalies.

- Enrichissement des données : Intégration de données externes pour obtenir une vue complète et à jour des clients, incluant les listes de sanctions et les bases de données de PEP (Personnes Politiquement Exposées).

Solutions RegTech

Les solutions RegTech offrent des outils spécialisés pour la gestion de la conformité réglementaire. Elles permettent d’automatiser et d’optimiser les processus de conformité LCB-FT, tels que :

- La surveillance réglementaire : Suivi des modifications réglementaires à l’échelle mondiale et ajustement automatique des politiques de conformité.

- La gestion des risques : Évaluation des risques associés aux clients et aux transactions, et mise en œuvre de contrôles appropriés.

- Le reporting automatisé : Préparation et soumission automatisées des rapports de conformité aux autorités de régulation.

- L’analyse comportementale : Évaluation des comportements transactionnels pour détecter les anomalies par rapport aux habitudes normales.

- Le profilage dynamique : Création de profils dynamiques qui s’ajustent en fonction des nouvelles informations et des comportements observés.

- La corrélation de données : Utilisation de techniques avancées pour corréler différentes sources de données et identifier les modèles de comportement potentiellement frauduleux.

En adoptant des solutions LCB-FT basées sur des technologies avancées, les institutions financières peuvent améliorer leur capacité à prévenir les activités illicites et à respecter les réglementations en vigueur, tout en réduisant les coûts et en optimisant l’efficacité opérationnelle.

Stratégies et Bonnes Pratiques pour Assurer la Conformité LCB-FT

Les Programmes de Diligence Raisonnable

La mise en œuvre de programmes de diligence raisonnable rigoureux est essentielle pour garantir que les clients et les transactions respectent les normes LCB-FT, tout en minimisant les risques associés aux activités illicites.

Vérification de l'Identité des Clients

La vérification minutieuse de l’identité des clients est une étape fondamentale dans la diligence raisonnable. Les institutions financières doivent collecter et vérifier des documents d’identification valides pour chaque client. Cela comprend l’analyse de pièces d’identité officielles, telles que les passeports ou les cartes d’identité nationales, pour s’assurer de l’authenticité des informations fournies.

Évaluation Approfondie des Risques

Chaque transaction doit faire l’objet d’une évaluation approfondie des risques. Cela implique d’analyser la nature des activités commerciales du client, la provenance des fonds impliqués dans la transaction, ainsi que les pays et les juridictions concernés. Les critères d’évaluation incluent la détermination du niveau de risque associé à chaque transaction, en fonction de facteurs tels que la réputation du client, la complexité de la transaction et la conformité aux réglementations locales et internationales.

Surveillance Continue pour Détecter les Anomalies Potentielles

La surveillance continue des transactions est cruciale pour détecter les activités suspectes en temps réel. Les institutions financières doivent intégrer des systèmes avancés de surveillance des transactions pour analyser les flux financiers et identifier les schémas inhabituels ou les comportements non conformes. Cette surveillance proactive permet de générer des alertes pour une investigation approfondie, aidant ainsi à prévenir le blanchiment d’argent, le financement du terrorisme et autres activités criminelles.

En intégrant ces pratiques de diligence raisonnable, les institutions financières renforcent leur capacité à se conformer aux exigences rigoureuses des normes LCB-FT, tout en minimisant les risques potentiels pour leur réputation et leur conformité réglementaire.

L’Approche Basée sur les Risques

L’approche basée sur les risques est une méthodologie essentielle pour les institutions financières afin d’identifier, d’évaluer et de gérer les risques associés aux transactions internationales de manière stratégique et proportionnée.

Identification des Risques

L’identification des risques commence par une analyse approfondie des facteurs spécifiques liés aux clients, aux produits financiers, aux services offerts et aux différentes juridictions impliquées dans les transactions internationales. Cela inclut la reconnaissance des caractéristiques susceptibles d’augmenter le risque de non-conformité aux normes LCB-FT, telles que la nature des transactions, la provenance des fonds et les profils de risque des clients.

Évaluation des Risques

L’évaluation des risques repose sur une analyse systématique et structurée visant à quantifier le niveau de risque associé à chaque composante des transactions internationales. Cette évaluation prend en compte la gravité potentielle des conséquences d’une non-conformité et la probabilité que ces risques se matérialisent. Elle permet d’identifier les domaines nécessitant une attention particulière et de déterminer les mesures de contrôle et de surveillance adaptées.

Gestion des Risques

La gestion des risques consiste à mettre en œuvre des mesures de contrôle proportionnées pour atténuer les risques identifiés tout en assurant la conformité aux normes réglementaires applicables. Cela inclut la conception et la mise en place de politiques, de procédures et de technologies spécifiques visant à prévenir les activités illicites à chaque étape du processus transactionnel.

En intégrant une approche basée sur les risques, les institutions financières peuvent mieux anticiper et répondre aux défis complexes posés par les transactions internationales, tout en optimisant l’efficacité de leurs efforts de surveillance et de contrôle.

L’Audit Continu et la Révision Régulière

L’audit et la révision réguliers des systèmes et des processus de conformité sont essentiels pour garantir leur efficacité et leur conformité aux exigences réglementaires. Les audits indépendants peuvent identifier les lacunes et les points faibles, permettant ainsi aux institutions financières de mettre en place des mesures correctives et d’améliorer continuellement leur programme de conformité.

La Formation et Sensibilisation

La formation régulière des employés sur les réglementations et les procédures de conformité est essentielle pour maintenir un haut niveau de vigilance. Les employés doivent être bien informés des risques LCB-FT et des indicateurs d’activités suspectes. Une culture de conformité solide au sein de l’institution financière est indispensable pour renforcer la capacité à prévenir et détecter les activités illicites.

La Coopération Internationale

La coopération internationale entre les institutions financières et les autorités de réglementation joue un rôle vital dans la lutte contre les crimes financiers. Les échanges d’informations et les collaborations transfrontalières permettent de suivre les flux financiers illicites et de prendre des mesures coordonnées pour prévenir et réprimer les activités criminelles à l’échelle mondiale.

En intégrant ces stratégies et meilleures pratiques, les institutions financières peuvent renforcer leur capacité à se conformer aux régulations LCB-FT, tout en optimisant l’allocation des ressources et en réduisant les risques associés aux activités illicites.

La conformité LCB-FT dans les transactions internationales est un défi complexe et en constante évolution pour les institutions financières. Les réglementations mondiales, la complexité des transactions transfrontalières, et les risques associés exigent des approches sophistiquées et des technologies avancées pour garantir la conformité. En adoptant des stratégies robustes et des meilleures pratiques, les institutions financières peuvent naviguer efficacement dans ce paysage complexe et protéger l’intégrité du système financier mondial.

Pour découvrir comment les technologies de conformité LCB-FT de Vneuron peuvent vous aider à atteindre ces objectifs, contactez-nous dès aujourd’hui et réservez votre démonstration !