L'Approche Fondée sur les risques pour la lutte contre le blanchiment des capitaux : Le Guide Complet

L’ombre du blanchiment de capitaux plane sur le secteur financier, drainant des milliards de dollars de fonds illicites dans les veines de l’économie légale. Sous cette surface lisse se cache un réseau tentaculaire d’activités criminelles alimentant les réseaux de toute activité illégale.

Face à cette menace rampante, les institutions financières doivent évoluer, passant d’une posture réactive à une stratégie proactive pour traquer les flux financiers suspects. L’approche fondée sur les risques représente ce virage crucial, une métamorphose vitale des méthodes de détection.

Découvrez comment cette approche révolutionnaire permet d’évaluer et de gérer les risques de manière dynamique, permettant une flexibilité inégalée et une optimisation des ressources et coûts opérationnels.

Compréhension de l'approche fondée sur les risques

L’Approche Fondée sur les Risques (AFR) représente une évolution majeure dans la gestion des risques au sein des institutions financières. Dans le contexte financier, cette approche se distingue par sa capacité à cibler efficacement les efforts de prévention et de détection du blanchiment de capitaux et du financement du terrorisme en se basant sur une analyse approfondie des risques associés.

En effet, L’AFR est une méthode stratégique qui reconnaît que toutes les activités financières ne présentent pas le même niveau de risque. Plutôt que d’appliquer des mesures uniformes à l’ensemble de ses opérations, une institution financière qui adopte l’AFR évalue et hiérarchise les risques potentiels. Cette évaluation repose sur une compréhension approfondie des activités, des produits, des clients et des partenaires, permettant ainsi une allocation plus précise des ressources de sécurité.

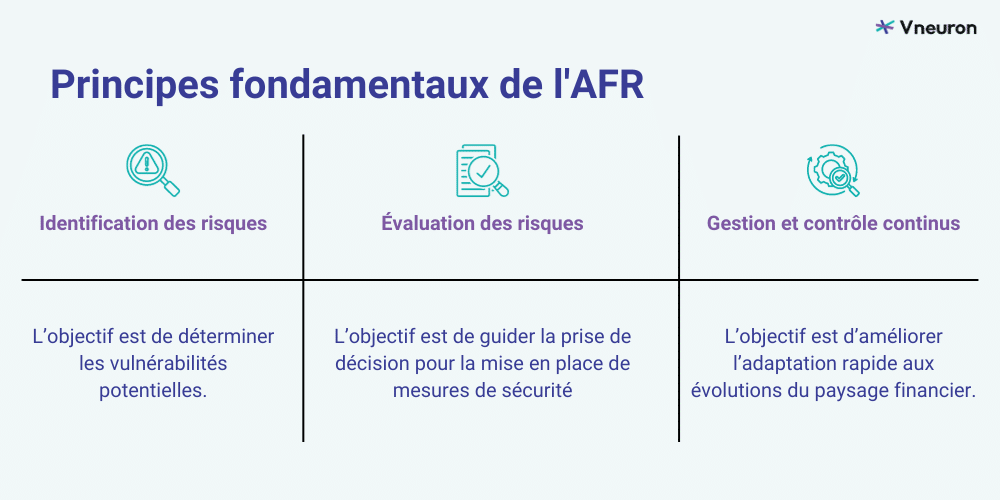

Principes fondamentaux de l'AFR et leur application pratique

Identification des risques

L’AFR commence par une identification minutieuse des risques potentiels. Cela implique d’analyser les différentes facettes des opérations financières, des transactions aux relations clientèles, afin de déterminer les vulnérabilités potentielles.

Évaluation des risques

Une fois les risques identifiés, l’étape suivante consiste à les évaluer en fonction de leur probabilité et de leur impact. Cette évaluation guide la prise de décision pour la mise en place de mesures de sécurité proportionnées aux risques identifiés.

Gestion et contrôle continus

L’AFR n’est pas statique. Elle exige une gestion et un contrôle continus des risques, avec des ajustements en temps réel en réponse aux évolutions du paysage financier, des réglementations et des pratiques du secteur.

Avantages de l'AFR par rapport aux approches traditionnelles

Flexibilité et adaptabilité

Contrairement aux approches traditionnelles basées sur des règles fixes, l’AFR offre une flexibilité qui permet de s’adapter rapidement aux changements dans le contexte financier, aux nouvelles menaces, et aux évolutions réglementaires.

Optimisation des ressources

En ciblant les ressources là où les risques sont les plus élevés, l’AFR permet une utilisation optimale des moyens de prévention et de détection, évitant ainsi une dispersion inefficace des ressources.

Réduction des coûts et des frictions opérationnelles

En comprenant mieux les risques, les institutions peuvent rationaliser leurs procédures et réduire les frictions opérationnelles, améliorant ainsi l’efficacité tout en maintenant un haut niveau de conformité.

Comment l'AFR s'aligne-t-elle avec les exigences réglementaires?

L’AFR se positionne comme un instrument qui s’aligne naturellement sur les exigences réglementaires imposées aux institutions financières. En adoptant l’AFR, ces institutions démontrent leur engagement envers une approche proactive de gestion des risques. Les points d’alignement incluent :

Évaluation personnalisée des risques

Les exigences réglementaires appellent souvent à une évaluation personnalisée des risques, ce que l’AFR facilite en permettant une compréhension approfondie des caractéristiques spécifiques des risques associés à chaque entité et transaction.

Adaptabilité aux nouvelles réglementations

L’approche fondée sur les risques offre la flexibilité nécessaire pour s’adapter rapidement aux évolutions des réglementations. Les institutions peuvent ajuster leurs processus et protocoles en réponse aux mises à jour réglementaires sans compromettre leur efficacité opérationnelle.

Démonstration de la diligence raisonnable

En intégrant les principes de l’AFR, les institutions financières démontrent leur engagement envers la diligence raisonnable. Elles mettent en place des mesures de prévention et de détection proportionnées aux risques identifiés, renforçant ainsi leur conformité aux normes réglementaires.

L’identification et l’évaluation des risques : deux piliers nécessaires pour l’approche fondée sur les risques

Méthodologies pour identifier les risques de blanchiment de capitaux et financement de terrorisme

L’identification précise des risques est la première étape cruciale de l’AFR. Les institutions financières doivent adopter des méthodologies robustes, telles que :

- Analyse des profils de transaction : Examiner les modèles de transaction pour détecter des schémas inhabituels ou non conformes.

- Évaluation des zones géographiques à risque : Identifier les zones géographiques à risque élevé en fonction des indices de blanchiment de capitaux et financement de terrorisme.

- Étude des structures de propriété : Scruter les structures de propriété complexes pour détecter d’éventuelles tentatives de dissimulation de fonds.

Évaluation des risques liés aux produits financiers et aux clients

Une approche complète de l’AFR implique une évaluation minutieuse des risques associés aux produits financiers et aux clients. Cela comprend :

- Analyse des caractéristiques des produits : Évaluer la nature des produits financiers offerts pour identifier les risques spécifiques associés à chaque produit.

- Profilage des Clients : Examiner les antécédents, les activités et les relations des clients pour déterminer le niveau de risque

Utilisation d'indicateurs et de modèles pour hiérarchiser les risques :

Une fois les risques identifiés, l’évaluation nécessite l’utilisation judicieuse d’indicateurs et de modèles pour hiérarchiser les risques en fonction de leur gravité et de leur probabilité. Cela implique :

- Définition d’indicateurs de risque : Identifier des indicateurs spécifiques de blanchiment de capitaux pour faciliter la surveillance continue.

- Modélisation prédictive : Utiliser des modèles prédictifs basés sur des données historiques et des tendances pour évaluer les risques futurs.

En mettant en œuvre ces méthodologies, les institutions financières peuvent non seulement renforcer leur capacité à détecter les activités illicites, mais aussi adapter leurs mesures de prévention en fonction de la gravité et de la probabilité des risques identifiés.

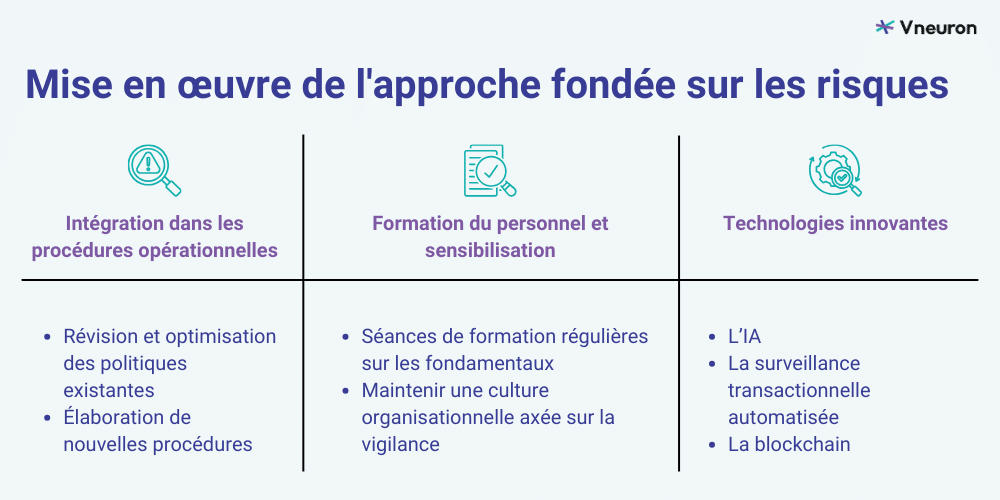

Mise en œuvre pratique de l'approche fondée sur les risques:

La mise en œuvre pratique de l’Approche Fondée sur les Risques (AFR) nécessite une intégration harmonieuse dans les politiques et les procédures opérationnelles des institutions financières. En outre, il est crucial d’investir dans la formation du personnel pour assurer une compréhension profonde de l’AFR et sa pleine application dans les activités quotidiennes.

Intégration de l'AFR dans les politiques et les procédures opérationnelles

L’adoption réussie de l’AFR commence par une intégration complète dans les politiques et les procédures opérationnelles des institutions financières. Cela implique :

- Révision des politiques existantes: Adapter les politiques existantes pour refléter les principes de l’AFR, en mettant l’accent sur la flexibilité, l’adaptabilité et la personnalisation des approches de gestion des risques.

- Élaboration de nouvelles procédures: Développer des procédures spécifiques qui guident les collaborateurs dans la mise en œuvre quotidienne de l’AFR, en mettant en avant les processus d’identification et d’évaluation des risques.

Formation du personnel et sensibilisation à l'AFR :

La réussite de l’AFR dépend en grande partie de la compréhension et de l’adhésion du personnel. Des programmes de formation et de sensibilisation sont essentiels pour garantir que chaque collaborateur comprend l’importance de l’AFR et sait comment l’appliquer dans son domaine d’activité. Cela implique :

- Séances de formation régulières: Organiser des séances de formation pour expliquer les concepts fondamentaux de l’AFR, en mettant l’accent sur les changements spécifiques dans les politiques et les procédures.

- Sensibilisation continue: Maintenir une culture organisationnelle axée sur la vigilance en sensibilisant régulièrement le personnel aux nouvelles menaces et aux meilleures pratiques de l’AFR.

Technologies innovantes pour la mise en œuvre de l'approche fondée sur les risques

L'Intelligence Artificielle (IA) dans l'Analyse des Données

L’intégration de l’IA révolutionne la manière dont les institutions financières abordent l’analyse des données. Les capacités d’analyse avancées de l’IA ne se contentent pas de détecter des schémas évidents, mais elles explorent les profondeurs des données financières pour identifier des corrélations subtiles et des anomalies complexes qui pourraient échapper aux méthodes traditionnelles.

Exemples de fonctionnalités de l’IA dans l’approche fondée sur les risques :

- Analyse prédictive : Les modèles prédictifs utilisant l’IA peuvent anticiper les comportements futurs en se basant sur des schémas historiques, renforçant la capacité de prévention.

- Traitement du langage naturel : Les algorithmes de traitement du langage naturel peuvent analyser des documents complexes et non structurés pour extraire des informations pertinentes, améliorant ainsi la détection des risques.

Solutions de surveillance transactionnelle basées sur l'apprentissage automatique

Les solutions autonomes de surveillance transactionnelle alimentées par l’apprentissage automatique représentent un levier significatif dans la détection des transactions suspectes. En constante évolution, ces systèmes s’adaptent continuellement aux nouvelles stratégies utilisées par les acteurs malveillants, anticipant ainsi les évolutions du paysage des risques.

Fonctionnalités Clés de la Surveillance basée sur l’Apprentissage Automatique :

- Modélisation Dynamique : Les modèles d’apprentissage automatique évoluent en temps réel, s’ajustant aux nouvelles tactiques des criminels financiers pour maintenir une vigilance constante.

- Détection Anomale Contextuelle : Les systèmes peuvent contextualiser les anomalies en fonction de facteurs tels que l’heure, la localisation géographique et les habitudes transactionnelles du client.

Blockchain pour la traçabilité des transactions

L’intégration de la blockchain offre une solution inaltérable pour renforcer la traçabilité des transactions. Cette technologie élimine les lacunes liées à l’anonymat des transactions, apportant une transparence accrue et une sécurité renforcée dans l’écosystème financier.

Avancées Blockchain pour la Sécurité Financière :

- Contrats intelligents : Les contrats intelligents automatisent l’exécution des accords, garantissant la conformité et la traçabilité des transactions.

- Registres distribués : Les registres distribués de la blockchain créent une source unique, inaltérable et transparente d’informations, améliorant la confiance entre les parties prenantes.

En combinant une intégration solide dans les politiques opérationnelles, une formation approfondie du personnel et l’adoption de technologies novatrices, les institutions financières peuvent concrètement mettre en œuvre l’approche fondée sur les risques de manière efficace et adaptative.

Défis et opportunités de l’approche fondée sur les risques :

Les défis potentiels dans la mise en œuvre de l'AFR :

- Résistance culturelle : Un des principaux défis est souvent la résistance culturelle au changement. L’adoption de l’AFR nécessite un changement de mentalité, passant d’une approche réactive à une gestion proactive des risques.

- Complexité technologique : L’intégration de technologies avancées peut être un défi, notamment pour les institutions financières qui n’ont pas encore adopté des solutions numériques sophistiquées. Cela nécessite des investissements importants et une gestion efficace du changement.

- Évolution des menaces : Les menaces de criminalité financière évoluent constamment. Anticiper ces évolutions et ajuster l’AFR en conséquence constitue un défi constant.

Opportunités d'amélioration continue et d'innovation :

- Formation et sensibilisation continue : Les institutions financières ont l’opportunité d’améliorer continuellement leurs processus en investissant dans la formation continue et la sensibilisation du personnel. Une main-d’œuvre bien informée est un atout précieux dans la mise en œuvre de l’AFR.

- Optimisation des technologies : L’évolution rapide des technologies offre des opportunités d’optimisation continue. Les institutions peuvent explorer de nouvelles solutions, améliorer l’efficacité des technologies existantes, et rester à la pointe de l’innovation pour renforcer la résilience contre les risques.

- Collaboration sectorielle : Les institutions financières ont l’occasion de renforcer la collaboration sectorielle. En partageant des informations sur les menaces et les meilleures pratiques, elles peuvent créer un environnement plus robuste contre le blanchiment de capitaux et financement de terrorisme.

Perspectives 2024 pour l'avenir de l'approche fondée sur les Risques

L’horizon 2024 promet une transformation significative de l’approche fondée sur les risques dans le secteur financier, avec des évolutions révolutionnaires destinées à redéfinir la gestion des risques. Les perspectives à venir englobent :

Intelligence artificielle avancée et augmentée

L’intégration d’Intelligence artificielle avancée et augmentée marque une nouvelle ère dans l’AFR. Les systèmes d’IA, alimentés par des capacités augmentées, non seulement détectent rapidement et précisément les anomalies, mais anticipent également les tendances émergentes à l’aide d’une analyse prédictive sophistiquée. Cette approche révolutionnaire permet une réactivité inégalée face aux menaces en constante évolution, positionnant les institutions financières à la pointe de la détection des risques.

Blockchain et traçabilité intégrale

L’année 2024 consolidera le rôle de la blockchain en tant que pierre angulaire de la traçabilité des transactions. L’émergence de protocoles blockchain avancés et interconnectés garantira une traçabilité complète des flux financiers. La transparence immuable offerte par la blockchain deviendra un standard, établissant la confiance et éliminant les zones d’ombre qui peuvent subsister dans les transactions traditionnelles. Les institutions financières adopteront massivement cette technologie pour renforcer la sécurité et la confiance des parties prenantes.

Réglementations augmentées par la technologie

Les réglementations, en constante évolution, seront de plus en plus façonnées par des technologies émergentes. L’intégration de solutions de réglementation basées sur l’IA et l’automatisation augmentera l’efficacité des processus de conformité. Les institutions financières devront maintenir une agilité remarquable pour s’adapter rapidement aux ajustements réglementaires et aux exigences technologiques émergentes.

L’approche fondée sur les risques représente un outil puissant pour les institutions financières dans la LCB-FT. Malgré les défis, les avantages d’une gestion proactive des risques et les opportunités d’amélioration continue positionnent l’AFR comme un pilier fondamental de la sécurité financière future.

Ne laissez pas l’ombre du crime financier obscurcir vos opérations. Contactez-nous dès aujourd’hui pour découvrir comment Vneuron peut être votre partenaire technologique en matière de LCB-FT.